Perspectives hebdomadaires

Les risques de récession l’emportent sur les craintes de resserrement

Le marché a connu des mouvements notables cette semaine.

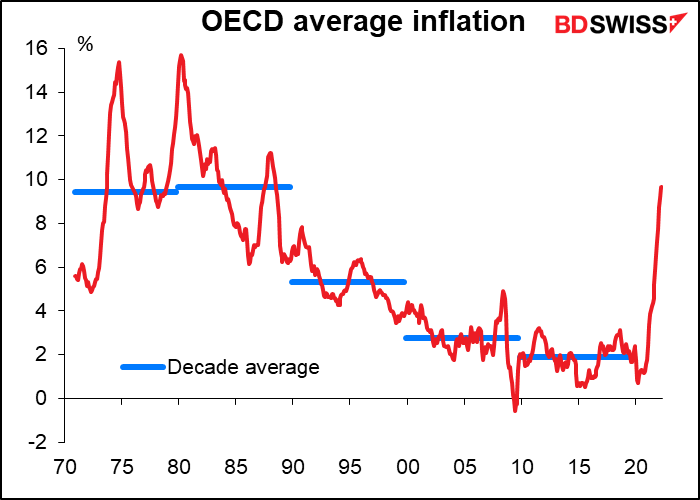

Mercredi, le symposium annuel de la Banque centrale européenne (BCE) à Sintra, au Portugal, s’est conclu par une table ronde entre la présidente de la BCE, Christine Lagarde, le président de la Fed, Jerome Powell, le gouverneur de la Banque d’Angleterre, Andrew Bailey, et le chef de la Banque des règlements internationaux. Selon le compte-rendu, Powell et Lagarde ont déclaré que la pandémie et la guerre en Ukraine inversaient bon nombre des facteurs qui avaient causé plus d’une décennie d’inflation exceptionnellement basse et ont averti que l’éclatement de l’économie mondiale en blocs concurrents risquait de fracturer les chaînes d’approvisionnement, de réduire la productivité, d’augmenter les coûts et de réduire la croissance. « Je ne pense pas que nous allons revenir à cet environnement de faible inflation », a déclaré Lagarde. « Certaines forces libérées à la suite de la pandémie [et]de ce choc géopolitique massif vont changer le tableau et le paysage dans lequel nous opérons. »

Une affirmation plutôt sérieuse, n’est-ce pas ? Les temps de faible inflation sont révolus. Cela signifie que les banques centrales devront continuer d’augmenter leurs taux pour revenir à la situation précédente, pour retrouver les heures de l’inflation galopante.

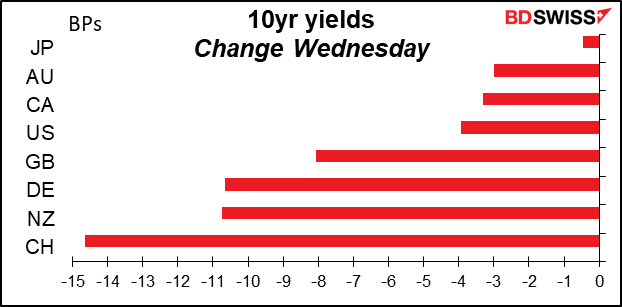

Pourtant, les rendements obligataires et les anticipations d’inflation ont chuté. Une chute substantielle, à vrai dire.

Pourquoi ? Probablement parce que tout le monde estime que ce resserrement mondial simultané entraînera l’effondrement des économies dans la récession.

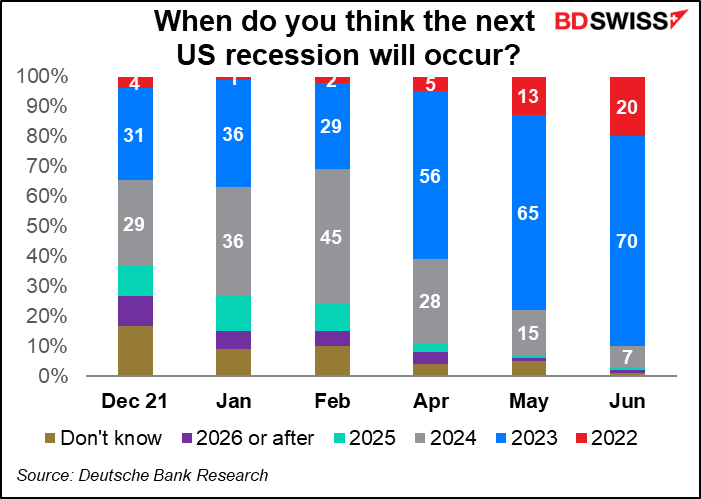

La Deutsche Bank a récemment interrogé ses clients et a constaté que 90 % s’attendent à une récession d’ici la fin de l’année prochaine, contre 37 % au début de l’année. Vingt pour cent s’attendent à une récession cette année, contre seulement 2 % en janvier. Dans le même temps, le nombre de « ne sait pas » a également diminué de manière significative, indiquant une plus grande conviction de la part des investisseurs qu’il y aura une récession prochainement.

Depuis jeudi, les 20 % de votes optant pour cette année pourraient être corrects (du moins sur le plan technique). Le PIB du premier trimestre était de -1,6 % en glissement trimestriel désaisonnalisé. Après le chiffre décevant des dépenses personnelles des États-Unis jeudi (+0,2 % en glissement mensuel), la Fed d’Atlanta a révisé à la baisse son estimation du PIB pour le T2 à -1,0% en glissement trimestriel désaisonnalisé.https://www.atlantafed.org/cqer/research/gdpnow.aspx Cela répondrait à la définition technique d’une récession : deux trimestres consécutifs de baisse de la production.

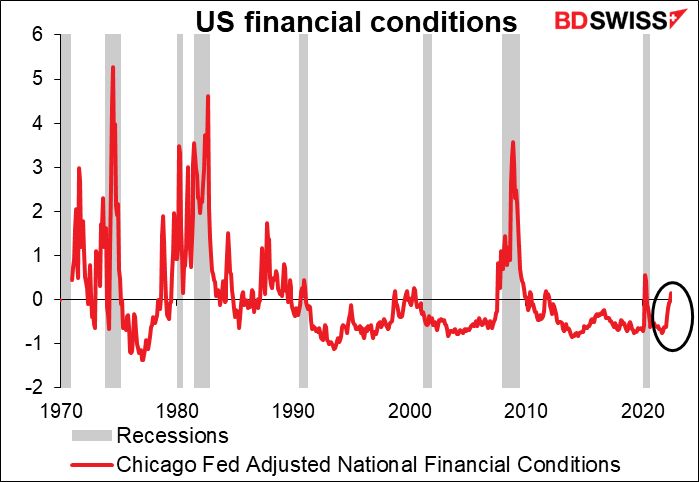

Quelques indications et symptômes : les conditions financières américaines se resserrent – un prédécesseur fréquent des récessions.

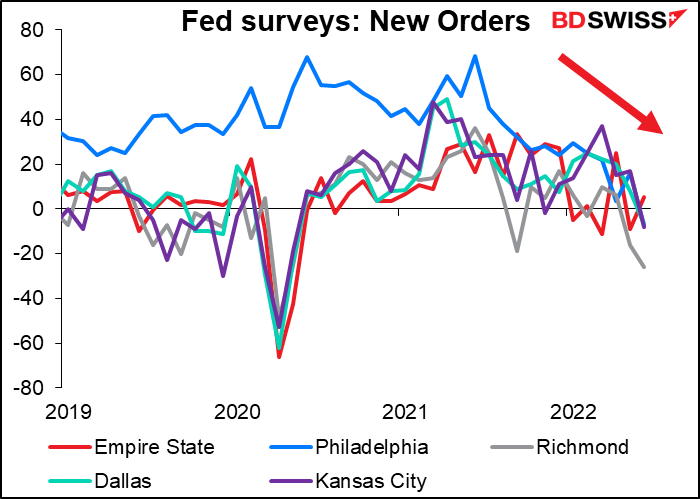

Les nouvelles commandes sont publiées dans quatre des cinq enquêtes régionales de la Fed.

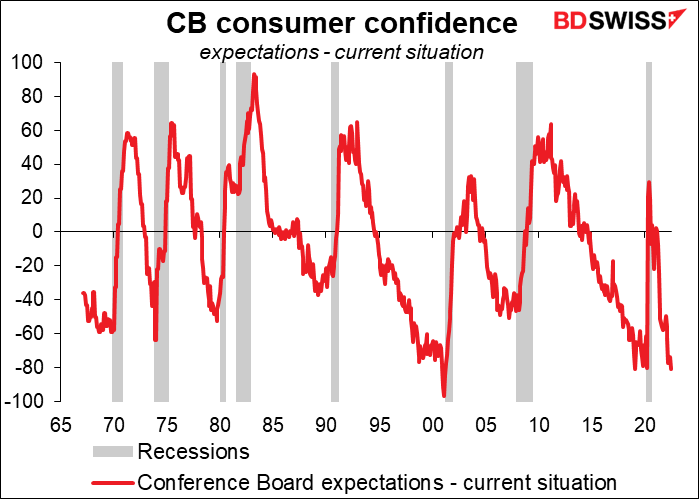

L’écart entre l’indice de confiance des consommateurs du Conference Board pour les attentes des consommateurs moins les conditions actuelles chute généralement avant une récession, car les espoirs en l’avenir s’estompent. Il est presque à un niveau record maintenant.

Je suis sûr qu’il y a un million d’autres indicateurs que je pourrais mentionner, et un demi-million qui réfuteraient mon point, mais les indicateurs ne font pas tout. Comme le disent les professeurs Michael Pettis et Matthew Klein : « Les économies et les marchés financiers sont des phénomènes sociaux où les croyances affectent la réalité. » (Trade Wars are Class Wars, p. 196). Si les gens croient qu’une récession est imminente, ils se comporteront comme si une récession était imminente – les individus réduiront leurs dépenses et épargneront plus (mais pas dans des actifs risqués), les entreprises réduiront les investissements et l’embauche. Ces actions précipiteront elles-mêmes une récession en l’absence d’une politique monétaire et budgétaire compensatoire – ce qui, compte tenu de la folie à laquelle les gouvernements viennent de mettre fin, ne risque pas venir à la rescousse de si tôt. Jusqu’à présent, les entreprises tiennent le coup, mais les consommateurs commencent à se retourner. Surveillez cet espace.

La semaine prochaine : 4 juillet, données sur le marché du travail américain, réunion de la RBA

Les États-Unis célèbreront leur fête nationale lundi 4 juillet, commémorant la Déclaration d’indépendance ratifiée le 4 juillet 1776. Le document déclarait que les 13 colonies n’étaient plus des sujets de la Grande-Bretagne mais des États indépendants. Inutile de dire que c’est une grande fête aux États-Unis, l’une des trois plus grandes (avec Thanksgiving et Noël). Pourtant, il est étonnant de voir qu’un certain nombre d’Américains n’ont aucune idée de ce que la fête commémore.

J’ai vécu presque toute ma vie d’adulte en dehors des États-Unis. Chaque année, mon père me faisait la même blague en me demandant : « Est-ce qu’ils ont le 4 juillet en… » (quel que soit le pays dans lequel je vivais alors). (La réponse est « non », puis vous demandez : « Alors, qu’y a-t-il entre le 3 et le 5 juillet ?) Je pense toujours à cette blague, et à lui, ce jour-là.

C’est aussi la première semaine du mois, ce qui signifie que les chiffres de l’emploi non agricole (NFP) des États-Unis seront publiés vendredi.

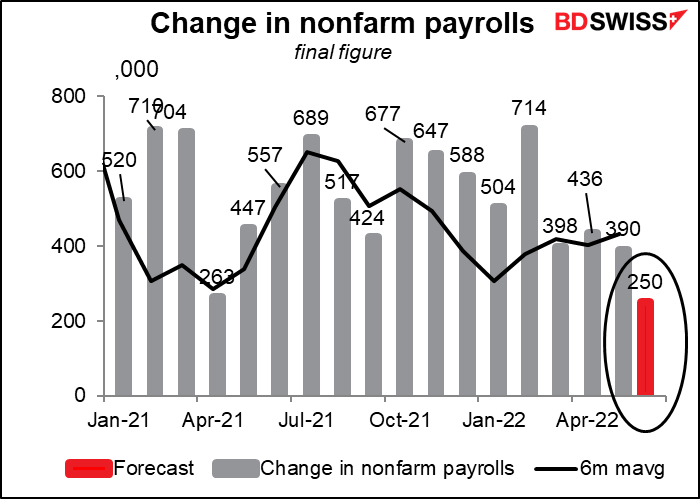

La prévision consensuelle du marché en matière d’emplois à ce stade précoce est de +250 000, ce qui représenterait la plus faible augmentation depuis +200 000 au mois de décembre 2019 (le nombre d’emploi a baissé plusieurs mois cependant). Il s’agit toujours d’un niveau sain en termes absolus, mais cela signifierait un ralentissement des embauches.

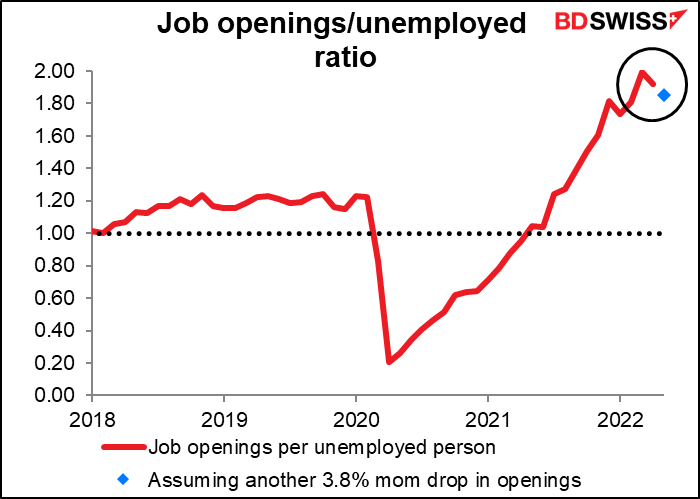

Ce n’est probablement pas dû à une pénurie d’emplois. L’enquête sur les offres d’emploi et le roulement de la main-d’ œuvre (JOLTS) pour le mois de mai sera publiée mercredi Jusqu’à présent, aucune prévision pour les offres d’emploi, mais même si elles diminuent de 3,8 % comme le mois dernier, cela laisserait 1,85 emploi pour chaque chômeur – suffisamment, donc.

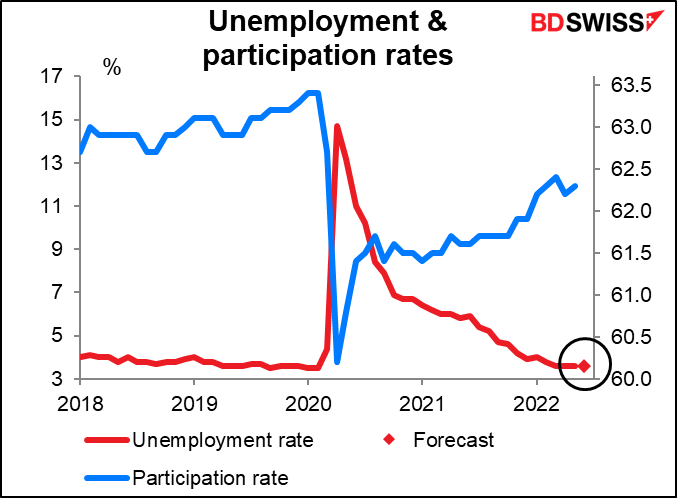

Pour en revenir au NFP, la raison pour laquelle les gens regardent le NFP de si près est que la Fed a un « double mandat » – elle est tenue de poursuivre « les objectifs d’un emploi maximal, de prix stables et de taux d’intérêt à long terme modérés ». L’emploi est donc un facteur limitant pour ses actions – si l’économie américaine s’éloigne trop de « l’emploi maximal », elle devra assouplir sa politique. Cependant, avec un taux de chômage américain de 3,6 %, qui devrait se maintenir à ce niveau pour le quatrième mois consécutif, proche du plus bas de 3,5 % atteint depuis 50 ans, je ne pense pas que quiconque pense que l’emploi soit un facteur limitant pour la Fed.

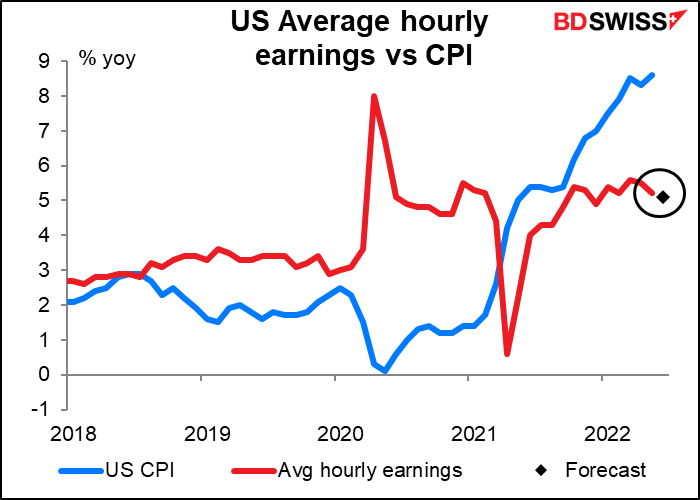

Au lieu de cela, la Fed se concentre sur la partie relative à l’inflation de son double mandat. Pour cette raison, je pense que les revenus horaires moyens devraient être plus importants pour le marché que le chiffre du NFP lui-même. Les banquiers centraux craignent que les anticipations d’inflation « se désancrent », ce qui signifie que les gens penseront que l’inflation sera bien plus élevée que l’objectif de 2 % de la Fed sur une période prolongée, et qu’ils exigeront des salaires plus élevés pour maintenir leur niveau de vie. Les entreprises qui paient ces salaires plus élevés devront alors augmenter leurs prix pour les payer (Dieu sait qu’elles ne risquent pas de baisser le salaire de leur direction ou d’arrêter leurs rachats d’actions !). Il en résulterait une spirale salaire-prix qui maintiendrait l’inflation à la hausse.

Si l’on regarde les prévisions pour les revenus horaires moyens de ce mois-ci, il ne semble pas y avoir beaucoup de risque à ce niveau. Non seulement les salaires augmentent nettement moins que le taux d’inflation, mais le taux de croissance a ralenti en avril et mai et devrait encore ralentir. Cette tendance devrait apaiser certaines craintes selon lesquelles la Fed devra resserrer fortement sa politique pour faire baisser l’inflation. Cela pourrait être négatif pour le dollar.

En raison du 4 juillet férié lundi, le rapport de l’ADP, le précurseur du NFP, publié mercredi habituellement, sortira jeudi cette semaine.

Mercredi, nous découvrirons le procès-verbal de la réunion du 15 juin du FOMC (Federal Open Market Committee). Avant cette réunion, le président de la Fed, Jerome Powell, avait pratiquement promis une hausse de 50 pb, mais il y a finalement eu une hausse de 75 pb. Le marché mourra d’envie d’en savoir plus sur le raisonnement qui a sous-tendu cette décision et sur ce que cela pourrait signifier pour la réunion du mois de juillet (qui présente une bonne chance de hausse de 75 pb également) et en particulier celle de septembre. Dans quelles conditions les taux pourraient être encore plus élevés ? Également, que faudrait-il pour que la Fed revienne aux hausses standard de 25 pb ? Le débat de cette réunion éclairera quelque peu ces questions cruciales.

Le marché prévoit encore une autre hausse de 75 pb lors de la réunion du 27 juillet, mais la probabilité a quelque peu baissé cette semaine.

Parmi les autres principaux indicateurs américains publiés au cours de la semaine figurent les commandes d’usine (mardi), l’indice des directeurs des achats du secteur des services de l’Institute of Supply Management (ISM) (mercredi) et les stocks de gros (vendredi).

Pour l’Europe, le grand événement sera probablement la publication du procès-verbal de la réunion du 9 juin. Plusieurs points importants ont été décidés lors de cette réunion :

- Ils ont décidé de « mettre fin aux achats d’actifs nets dans le cadre de notre programme d’achat d’actifs (APP) » à la fin du mois de juin.

- Ils ont décidé qu’ils avaient satisfait aux conditions énoncées dans leurs « orientations prospectives » et qu’ils commenceraient donc à relever les taux de 25 points de base lors de la réunion de juillet ;

- Ils ont déclaré qu’ils « s’attendaient à relever à nouveau les taux d’intérêt directeurs de la BCE en septembre », l’ampleur de l’augmentation dépendant des « perspectives d’inflation à moyen terme actualisées ».

- Enfin, ils ont décidé « [qu’]au-delà de septembre… Une trajectoire progressive mais soutenue de nouvelles hausses des taux d’intérêt sera appropriée ».

Comme avec le FOMC, les points clés seront leur raisonnement qui soutient ces décisions, et ce qui pourrait accélérer – ou ralentir – le resserrement de la politique de la BCE. Envisageraient-ils une hausse de 50 pb en septembre ? De 75 pb ? Et plus tard dans l’année ? Également, qu’est-ce qui pourrait les amener à accélérer les hausses « graduelles » prévues ? Ou les ralentir, d’ailleurs ?

En plus de cela, l’Allemagne annoncera ses commandes d’usine mercredi et sa production industrielle jeudi. Les ventes au détail de l’UE seront également publiées mercredi.

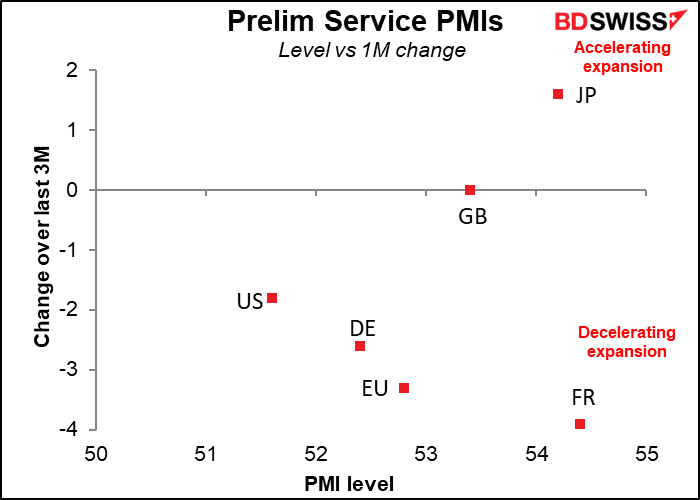

Les indices des directeurs des achats du secteur des services (PMI) seront publiés mardi, ainsi que les versions finales pour les pays qui ont des indices préliminaires. (Ceux des États-Unis seront publiés mercredi en raison du lundi férié). Les résultats préliminaires ont montré un ralentissement de l’activité dans tous les pays déclarants, à l’exception du Japon. Si le reste du monde fait de même, cela ne devrait pas être particulièrement bon pour les actifs risqués ou les devises liées aux matières premières.

Au Japon, les revenus en liquide de la main d’œuvre seront publiés mardi. Ce devrait être un indicateur majeur pour le Japon, l’équivalent du salaire horaire moyen susmentionné aux États-Unis, mais les gens y prêtent peu attention, en particulier depuis qu’il a été démontré que l’agence qui compile les données utilise un échantillon beaucoup plus réduit que prévu.

Néanmoins, je pense que cet indicateur pourrait commencer à être plus important pour le Japon à mesure que la perception publique de l’inflation augmente et que les gens commencent à exiger des hausses de salaires. Les pourparlers sur l’augmentation du salaire minimum ont commencé la semaine dernière au Conseil central des salaires minimums, un groupe consultatif du Ministère du Travail. Le gouvernement cherche une augmentation substantielle de 7,5 % à 1 000 JPY de l’heure ou plus, mais comme vous pouvez l’imaginer la direction n’est pas enthousiaste. Une telle hausse des salaires produirait une vague dans l’ensemble de l’économie et pourrait pousser le taux d’inflation au-dessus de 2 %, ce qui pourrait hâter le jour éloigné où la Banque du Japon commencera à normaliser sa politique.

Cela dit, le marché ne recherche qu’une augmentation de 1,5 % en glissement annuel, ce qui serait conforme à la tendance récente et n’indiquerait pas une accélération importante due à des anticipations d’inflation plus élevées. Cela pourrait être négatif pour le yen.

Il n’y aura pas d’indicateurs britanniques majeurs cette semaine.

Le Canada publiera ses données sur l’emploi vendredi.

Il n’y a qu’une seule réunion de banque centrale du G10 prévue pour la semaine : la Reserve Bank of Australie (RBA) mardi. Le marché vise une hausse de 50 pb lors de cette réunion et de la prochaine, avec une bonne chance de hausses de 50 pb à chaque réunion pour le reste de l’année.

Le gouverneur de la RBA, Philip Lowe, a indiqué dans un discours récent que le conseil d’administration de la banque centrale discuterait de hausses comprises entre 25 pb ou 50 pb lors de cette réunion. Bien qu’il n’y ait pas eu beaucoup de données depuis la dernière réunion (7 juin), le gouverneur Lowe a clairement indiqué dans son discours que les taux devraient augmenter davantage par rapport aux niveaux actuels, qui, selon lui, étaient « encore très faibles. « Étant donné qu’ils ont augmenté de 50 pb le mois dernier et que la plupart des autres pays ont récemment opté pour 50 pb (à l’exception de la Hongrie, qui a augmenté de 185 pb !), il n’y a guère de raison pour que l’Australie fasse différemment.

La question suivante est : quels changements apporteront-ils à leurs orientations prospectives, le cas échéant ? Je m’attends à ce qu’ils maintiennent leurs orientations actuelles plutôt vagues inchangées. On peut y lire :

Le Conseil compte prendre de nouvelles mesures pour normaliser les conditions monétaires en Australie au cours des mois à venir. L’ampleur et le moment des futures hausses des taux d’intérêt seront déterminés par les données reçues et par l’évaluation des perspectives d’inflation et du marché du travail effectuée par le Conseil. Le Conseil s’est engagé à faire le nécessaire pour que l’inflation en Australie revienne à son objectif au fil du temps.

Ils peuvent choisir de pointer la publication de l’IPC du 2e trimestre du 27 juillet comme un point de déclenchement possible. L’Australie ne dispose que de données trimestrielles sur l’inflation, ce qui signifie que la RBA élabore actuellement une politique fondée sur des données datant d’au moins quatre mois. Dans la déclaration de mai sur la politique monétaire (SMP), ils prévoient que l’inflation globale serait de 5,5 % en glissement annuel en juin, et la moyenne réduite de 4,5 %. Au premier trimestre, elles étaient de 5,1 % et 3,7 %, respectivement. Si l’inflation au T2 est beaucoup plus élevée que prévu, la RBA pourrait viser une hausse de 75 pb en août. Je m’attends à ce qu’ils veuillent garder leurs options ouvertes. Le maintien de la possibilité d’une hausse de 75 pb pourrait être positif pour l’AUD.