Perspectives hebdomadaires

75 ou 100 ?

Début juin, dans ma perspective hebdomadaire, 50 est-il le nouveau 25 ? il semble que j’ai eu raison – la Banque centrale européenne (BCE) a déclaré en juin qu’elle augmenterait les taux de 25 points de base en juillet, et nous y voilà ! Elle a augmenté son taux de 50 pb.

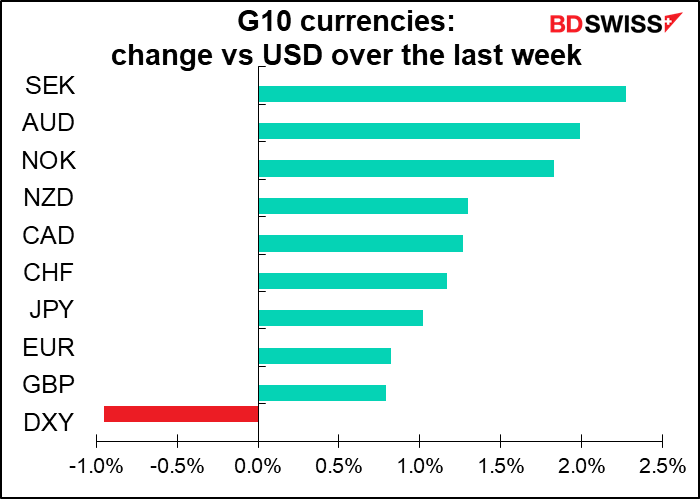

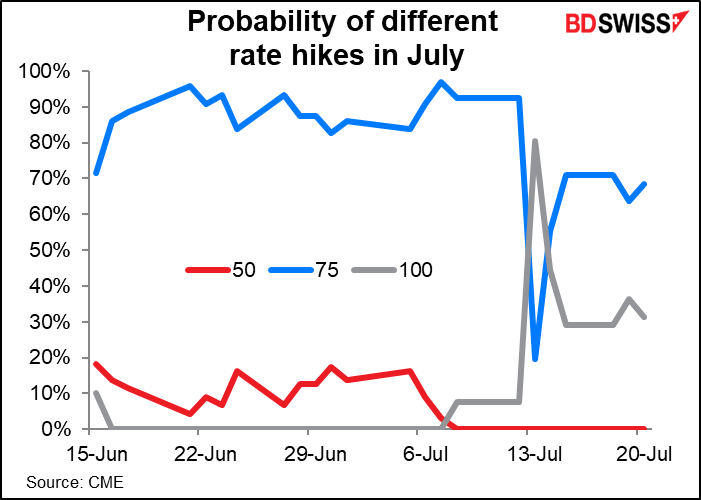

La question est maintenant de savoir ce que fera le Federal Open Market Committee (FOMC), qui fixe les taux, lors de sa réunion mercredi. Si nous regardons les probabilités dérivées des contrats à terme sur les fonds fédéraux, à partir de la date de la réunion du FOMC de juin, le pari a été sur une autre hausse de 75 pb. Les chances d’une hausse de 100 pb ont brièvement augmenté, mais la probabilité a diminué récemment.

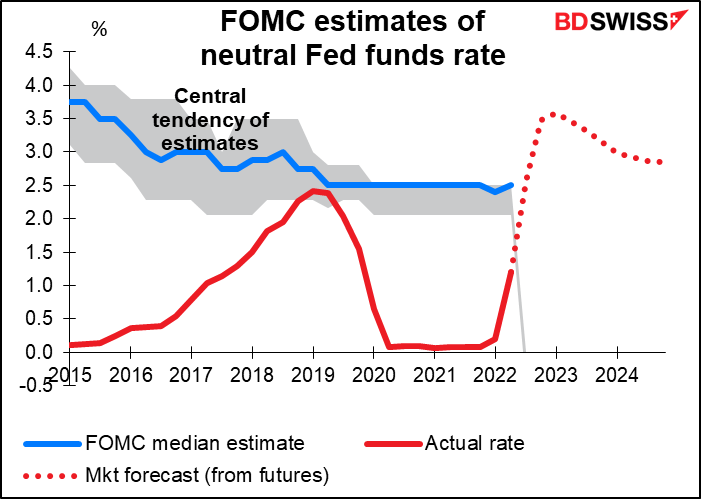

Une hausse de 75 pb porterait le taux des fonds fédéraux à 2,25 % à 2,50 %, ce que les membres du Comité estiment être le niveau à long terme – c’est-à-dire le taux « neutre » légendaire qui ne stimule ni ne ralentit l’économie.

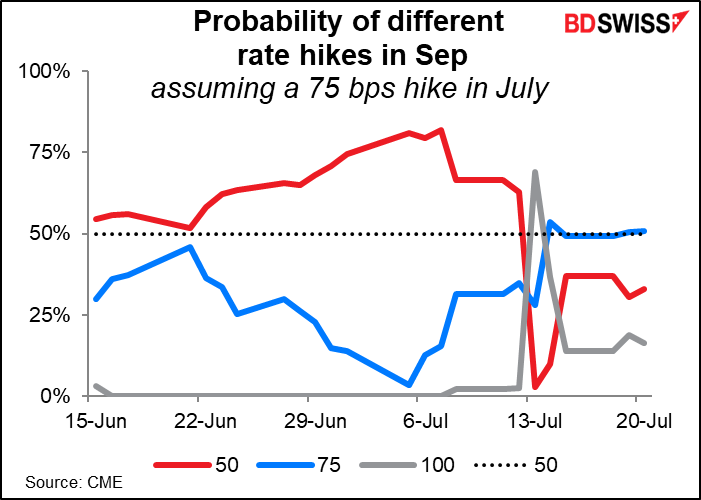

La grande question après cela est bien sûr de savoir quelles orientations donneront-ils pour septembre et au-delà ? Au cours des dernières réunions, le Comité a déclaré qu’il « prévoit que des augmentations continues dans la fourchette cible seront appropriées ». Le marché n’a actuellement pas d’opinion nette concernant la réunion du mois de septembre. Il considère une autre hausse de 75 pb comme une proposition fiable à 50-50, avec une plus grande probabilité (33 %) de une hausse de 50 pb que de 100 pb (16 %).

Cela amènerait clairement le taux des fonds fédéraux en territoire restrictif. C’est probablement l’objectif principal de la conférence de presse : quelles indications prospectives le président de la Fed, Jerome Powell, peut-il donner sur la mesure dans laquelle la Fed est prête à annoncer des taux supérieurs au taux neutre. Le marché à terme voit le taux des fonds fédéraux culminer à 3,45 % en janvier et février de l’année prochaine.

La Fed est la seule grande réunion de la banque centrale au cours de la semaine. De nombreuses données importantes seront toutefois publiées, dont une grande partie concerne l’inflation et la croissance.

Données sur l’inflation : l’Australie publie son indice des prix à la consommation (IPC) mercredi, l’Allemagne jeudi et la zone euro vendredi. Vendredi également, le Japon publie l’IPC de Tokyo, l’Australie publie son indice des prix à la production et les États-Unis annoncent les déflateurs des dépenses de consommation personnelle (PCE). Prenons-les dans l’ordre.

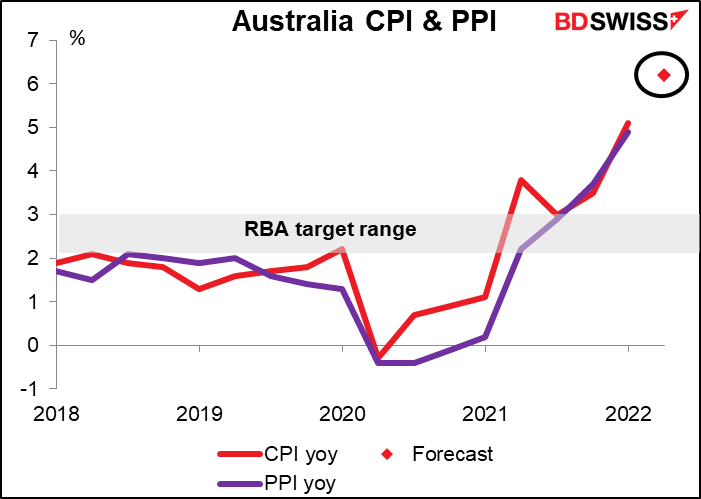

L’IPC de l’Australie est particulièrement important pour ce pays car il ne paraît que trimestriellement. On s’attend à ce qu’il continue d’augmenter, comme c’est généralement le cas à l’échelle mondiale. Il convient de noter en particulier que le taux de croissance d’un trimestre à l’autre au T1 était de 2,1 %, dans la fourchette cible de 2 % à 3 % de la Banque de réserve d’Australie pour la croissance d’une année sur l’autre, et devrait également en être proche ce trimestre (1,9 %). Nous ne pouvons que deviner à quel point ils aimeront que les prix augmentent tous les trois mois, autant qu’ils souhaitent que les prix augmentent chaque année. C’est le chiffre de l’IPC dont la RBA discutera lors de ses réunions d’août, septembre et octobre (le prochain IPC sera publié le 26 octobre, là où la RBA se réunira le 4 octobre).

Il n’y a pas encore de prévision pour l’indice des prix à la production (IPP), qui, exceptionnellement, est inférieur à l’IPC (4,9 % en glissement annuel contre 5,1 % en glissement annuel, respectivement). Étant donné qu’il est bien supérieur dans la plupart des autres pays – en Allemagne par exemple, l’IPP est de 32,7 % en glissement annuel contre 8,2 % pour l’IPC – je dirais qu’il y a de fortes chances que nous voyions l’IPP australien bondir.

Avec la hausse de l’inflation et une reprise générale du sentiment du risque, nous pourrions voir l’AUD augmenter la semaine prochaine.

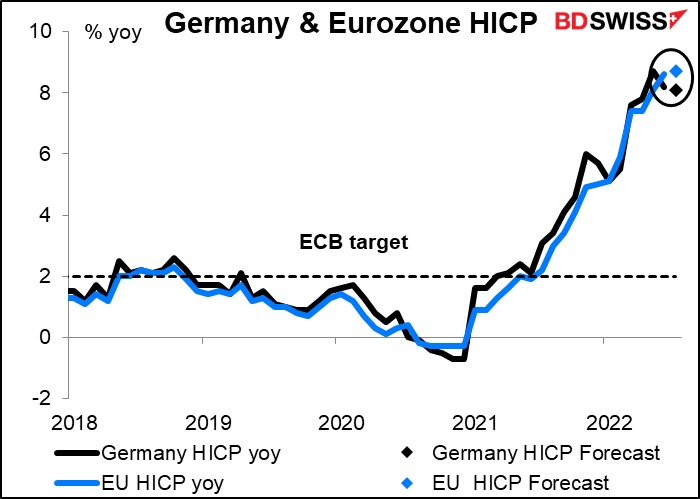

L’inflation de la zone euro devrait peu changer. L’indice allemand des prix à la consommation harmonisé (IPCH) devrait être en baisse de 10 pb à 8,1 % en glissement annuel, tandis que le chiffre à l’échelle de la zone euro devrait être en hausse de 10 pb à 8,7 % en glissement annuel. Cela signifie-t-il que l’inflation atteint un pic dans la zone euro ? Si c’est le cas, cela pourrait réduire les paris sur une nouvelle hausse de 50 pb du taux directeur lors de la réunion de septembre de la BCE, ce qui serait négatif pour l’euro.

L’IPC de Tokyo devrait grimper de 10 pb. Une hausse aussi lente ne ferait que confirmer l’opinion de la Banque du Japon selon laquelle l’inflation n’est pas durablement supérieure à son objectif de 2 %, et pourrait justifier la décision de la BoJ de ne pas faire évoluer sa politique d’un iotta. Ce serait encore un autre feu vert pour les vendeurs de JPY (acheteurs de l’USD/JPY).

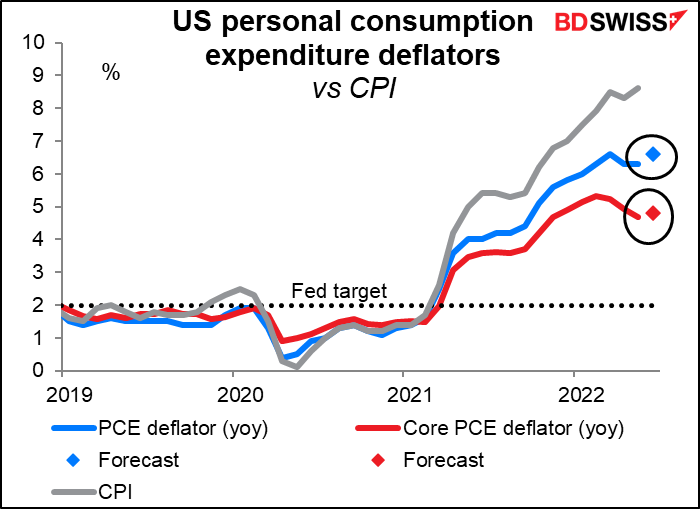

Les déflateurs des dépenses de consommation personnelle (PCE) aux États-Unis sont en théorie les indicateurs d’inflation préférés de la Fed et ceux qu’elle prévoit chaque trimestre dans son Résumé des projections économiques. Pourtant, le fait est que lorsqu’ils s’expriment, les membres du Comité se réfèrent généralement à l’IPC, et non aux déflateurs PCE. Le marché les traite comme des données secondaires. Néanmoins, ils risquent d’être inquiétants : le chiffre global devrait augmenter de 0,3 point de pourcentage, tout comme la hausse de l’IPC au cours du mois, et le chiffre de base, le plus important des deux, de 0,1 points.

Quel est l’impact cumulatif de ces chiffres ? Le signal au marché est probablement que l’inflation n’a pas encore atteint son pic. Elle continue de grimper. Cela signifie que les banques centrales pourraient resserrer davantage leur politique monétaire. La nouvelle pourrait éroder une partie du sentiment « risk on », ce qui serait bon pour l’USD mais dommageable pour les devises des matières premières (à moins que les gens ne pensent que l’inflation australienne est suffisamment élevée pour forcer la RBA à resserrer davantage ses taux).

En attendant, regardons la croissance. Nous découvrirons les données du PIB du T2 aux États-Unis (jeudi) et de l’Allemagne et de l’UE (vendredi), ainsi que le PIB du Canada du mois de mai.

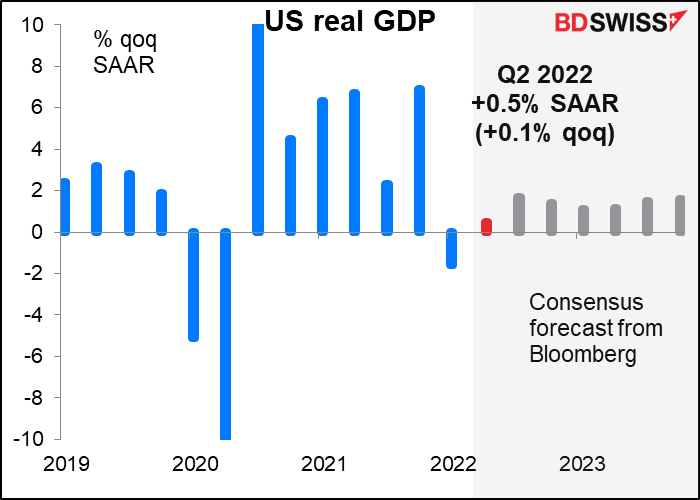

Les États-Unis devraient enregistrer une croissance modérée de +0,5 % en glissement trimestriel annualisé et désaisonnalisé (+0,1 % en glissement trimestriel classique). Cela éviterait une récession technique avec deux trimestres consécutifs de contraction économique (je refuse d’écrire « croissance négative »). Les estimations vont de l’estimation du PIB de la Fed d’Atlanta de -1,6 % en glissement trimestriel désaisonnalisé à celle de la Fed de Saint Louis et sa prévision astronomique de +4,1 %. Je pense qu’un résultat positif, évitant une récession technique, serait bien accueilli et pourrait stimuler le dollar car il encouragerait la Fed à penser qu’elle pourrait continuer à augmenter ses taux sans provoquer de récession.

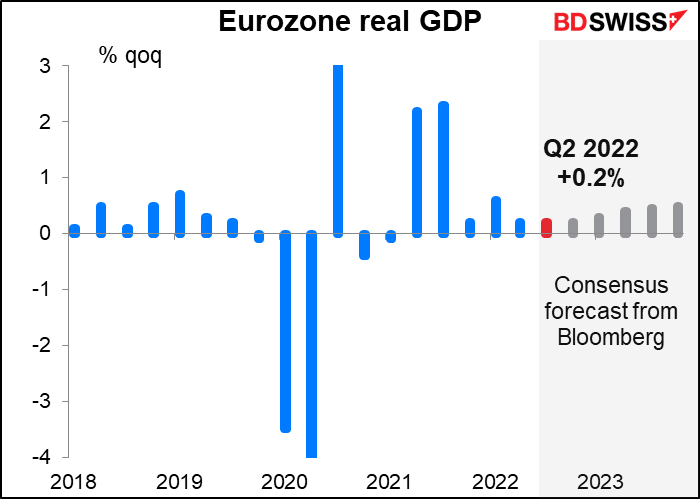

La zone euro devrait voir une croissance de 0,2 % en glissement trimestriel. C’est plus rapide qu’aux États-Unis (qui, comme mentionné ci-dessus, ne devraient croître que de 0,1 % en glissement trimestriel). Cependant, la croissance américaine devrait s’accélérer plus tard cette année (0,4 % et 0,3 % en glissement trimestriel au T3 et T4, respectivement) tandis que la zone euro devrait progresser à +0,2 % en glissement trimestriel pour le reste de l’année.

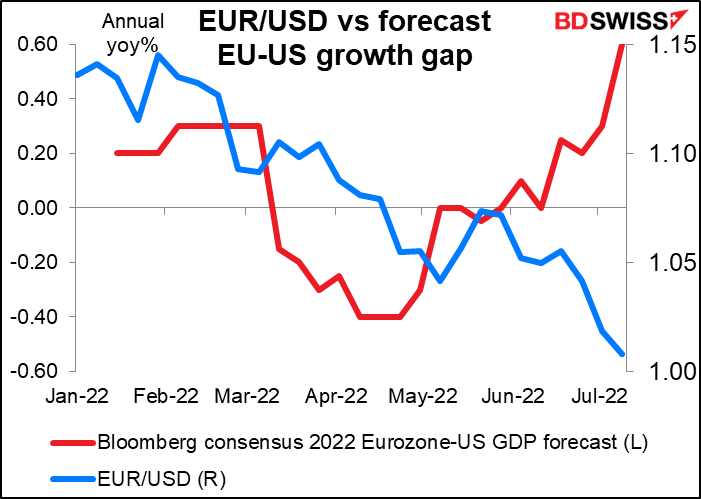

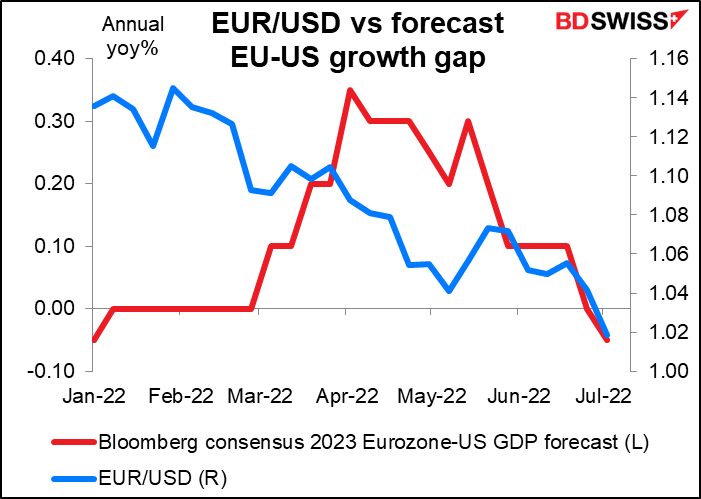

Néanmoins, la croissance de la zone euro pour l’ensemble de l’année devrait dépasser la croissance américaine. En théorie, cela devrait soutenir quelque peu l’euro, mais cela ne semble pas aider beaucoup, probablement parce qu’une croissance plus forte ne se traduit pas par des taux d’intérêt plus élevés.

Pour l’année prochaine cependant, c’est une autre histoire. Récemment, les estimations de croissance de la zone euro ont été revues à la baisse plus rapidement que les estimations de croissance américaines, le prix de l’énergie en Europe grimpant en flèche. Je ne sais pas combien de temps à l’avance le marché des changes actualise les écarts de croissance ou même s’il les actualise du tout – l’EUR/USD ne semble pas suivre ces prévisions de croissance, sauf peut-être par coïncidence.

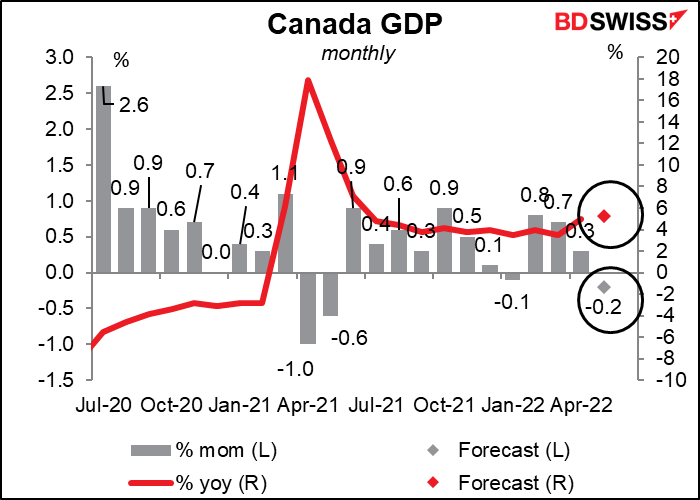

Le PIB du Canada devrait diminuer de 0,2 % d’un mois à l’autre en mai, mais, même ainsi, le rythme de croissance d’une année à l’autre devrait passer de 5,0 % à 5,3 %. Cela placerait la production 2,1 % au-dessus du niveau d’avant la pandémie. Je ne pense pas que cela donnerait à la Banque du Canada une raison de faire une pause. La Banque a déclaré qu’elle s’attendait à une croissance de 3,5 % en glissement annuel cette année et que ce chiffre ne ferait pas nécessairement dévier l’économie de cette trajectoire. En conséquence, je pense que cela devrait être neutre pour le CAD.

Parmi les autres indicateurs américains importants publiés au cours de la semaine, citons la confiance des consommateurs du Conference Board et les ventes de maisons neuves (mardi), les biens durables et les stocks de gros de détail (mercredi), et avec les déflateurs PCE vendredi, le revenu personnel et l’épargne.

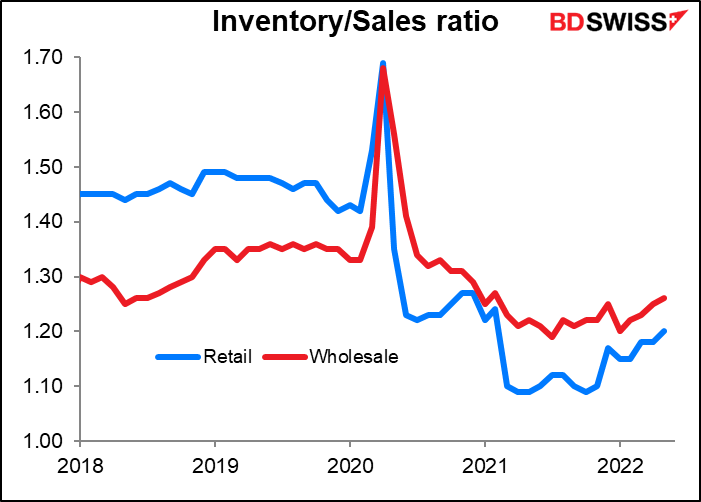

Je ne couvre généralement pas les données des stocks car ils n’ont normalement pas d’intérêt direct pour le marché des changes. Dernièrement, cependant, j’ai vu de nombreux articles sur la façon dont les détaillants se retrouvent avec des stocks excessifs – des stocks en hausse de 40 % ou plus par rapport à il y a un an – et dont ils doivent réduire leurs achats et réduire leurs stocks.

Curieusement, je ne le vois pas du tout dans les données. Les ratios des stocks et des ventes aux niveaux du commerce de gros et de détail sont bien inférieurs au niveau d’avant la pandémie. Je vais tout de même étudier ces données, car elles pourraient être la clé de la résolution du problème de l’inflation.

Au Japon, nous aurons également le procès-verbal de la réunion de juin de la Banque du Japon (mardi) et les données sur l’emploi et les chiffres de la production industrielle (vendredi). Normalement, les procès-verbaux de la BoJ ont peu d’intérêt, car le Conseil d’orientation ne change pas de position de toute façon. Cette fois-ci, cependant, il sera intéressant d’en lire les raisons précises. Avant cette réunion, il y avait de fortes spéculations sur le fait qu’ils modifieraient leur programme de contrôle de la courbe des taux (YCC) et permettrait l’augmentation du rendement des obligations à 10 ans afin de réduire l’écart de rendement avec d’autres pays, mais ils n’ont rien fait de tel. Peut-être que le procès-verbal éclairera leur réflexion.

Dans la zone euro, nous aurons également les indices Ifo (lundi) et le chômage allemand (vendredi).

L’Australie publiera ses ventes au détail (jeudi) et ses crédits au secteur privé (vendredi).

Au Royaume-Uni, la semaine sera plutôt terne, avec un seul indicateur significatif, les approbations hypothécaires (vendredi).