Perspetivas Semanais

Estarão os EUA realmente em recessão?

Os EUA acabam de registar dois trimestres consecutivos de “crescimento negativo” –uma frase incómoda que significa que a produção medida pelo Produto Interno Bruto (PIB) encolheu. (Só desejava que a minha cintura exibisse um “crescimento negativo”!) O PIB do primeiro trimestre desceu 1,6% em termos de variação trimestral a uma taxa anualizada ajustada sazonalmente (SAAR), o que significa que desceu 0,4% em termos de variação trimestral e se isso tivesse continuado durante um ano a esse ritmo, teria descido 1,6%. Na quinta-feira, soubemos que o PIB de segundo trimestre foi inferior a 0,9% em termos de variação trimestral SAAR, ou -0,2% em termos de variação trimestral. De acordo com a regra geralmente aceite, dois trimestres consecutivos de contração do PIB é uma recessão. Isto significa que os EUA estão agora em recessão, certo?

Não exatamente. Embora essa seja a “regra de ouro” informal que muitos comentadores utilizam, não é assim que é oficialmente determinada. A tarefa de determinar as recessões recai sobre a National Bureau of Economic Research (NBER), uma organização independente apoiada por subsídios de agências governamentais, fundações privadas e empresas. É governada por um Conselho de Administração composto por 51 membros de importantes universidades de investigação norte-americanas, organizações profissionais de economia, e comunidades empresariais e laborais. É apolítico – conduz investigação mas não faz recomendações políticas ou realiza ações de defesa com base nos resultados da investigação. Tem um número quase infinito de programas, projetos, grupos de trabalho, etc., e publica mais documentos do que aqueles que alguém consegue ler.

A NBER é mais conhecida entre o público em geral (se é que é de todo) pelo seu Business Cycle Dating Committee. Trata-se de um comité de oito economistas que decide em retrospetiva os pontos mais altos e mais baixos da economia dos EUA. Define uma recessão como “o período entre um pico de atividade económica e o seu posterior ponto de rutura, ou ponto mais baixo”. Ou seja, quando a economia não está em expansão, é considerada como estando em recessão.

Como é que definem uma recessão? “A definição de NBER enfatiza que uma recessão envolve um declínio significativo da atividade económica que se estende a toda a economia e dura mais do que alguns meses. Na nossa interpretação desta definição, tratamos os três critérios – profundidade, difusão e duração – como algo permutável.”.

Que critério é que eles utilizam especificamente?

“Porque uma recessão deve influenciar a economia em geral e não se limitar a um setor, o comité enfatiza medidas de atividade económica a nível da economia… Estas incluem rendimentos pessoais reais menos transferências, emprego não agrícola, emprego medido pelo inquérito aos agregados familiares, despesas de consumo pessoal reais, vendas grossistas-retalhistas ajustadas às variações de preços, e produção industrial. Não existe uma regra fixa sobre quais as medidas que contribuem com informação para o processo ou como são ponderadas nas nossas decisões.”.

Por outras palavras, não utilizam qualquer definição formal de recessão – apenas “saberemos quando a virmos”.

Vejamos as medidas que eles especificam e vejamos como se estão a sair.

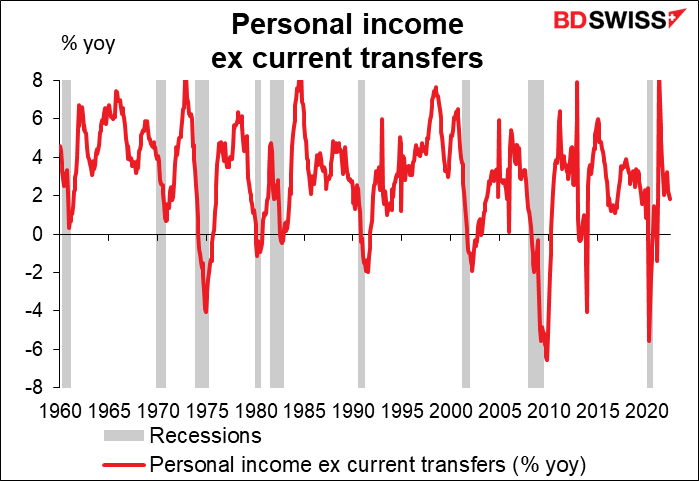

Rendimentos pessoais excluindo transferências correntes: 1,8% em termos de variação homóloga. Nenhum sinal de recessão aqui.

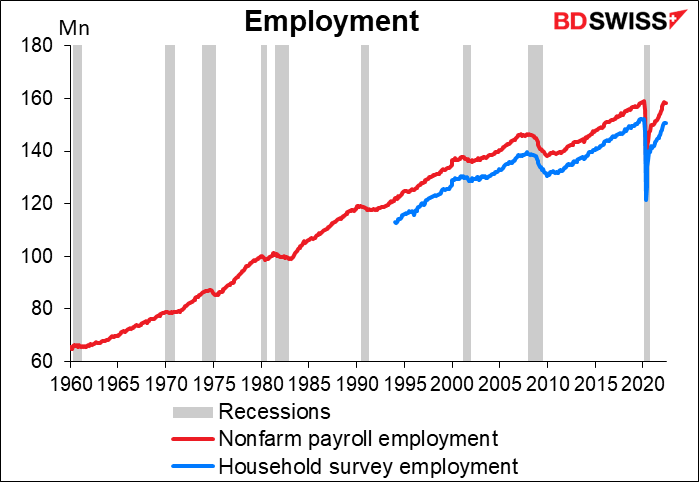

Emprego: ainda a subir. Não, aqui também não existe recessão.

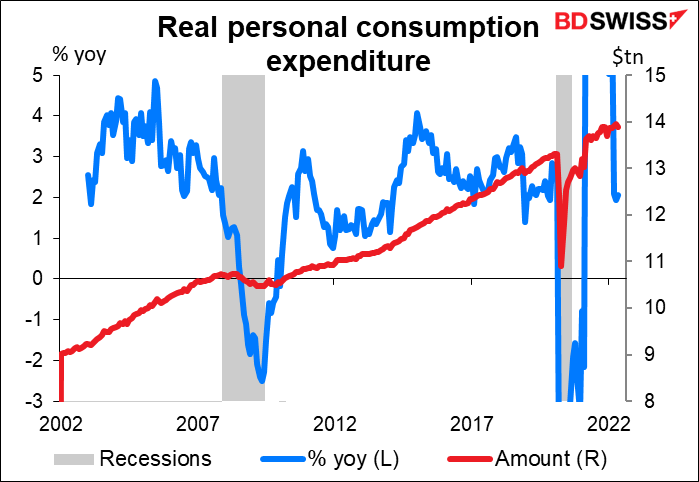

Despesa de consumo pessoal real: crescimento de 2,1% em relação ao ano anterior. O valor de Maio (o último) foi um pouco inferior ao de Abril, que atingiu o pico ($13,895 mil milhões vs $13,95 mil milhões) mas também não parece ser uma recessão.

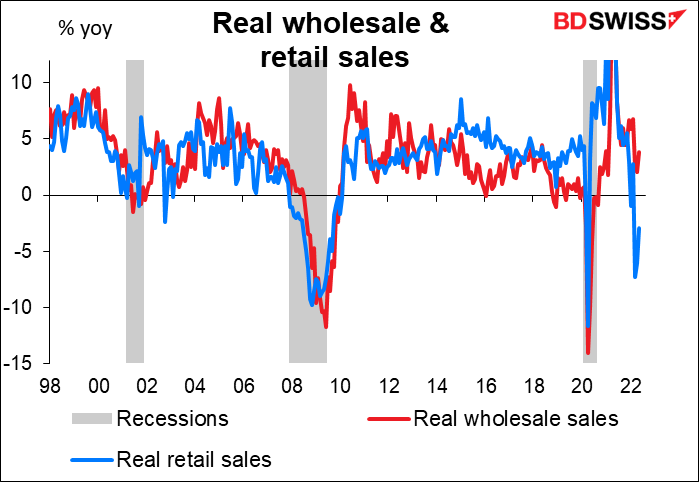

Vendas reais grossistas e a retalho: Agora estamos a chegar a algum lado! As verdadeiras vendas a retalho tornaram-se de facto negativas. A primeira dica de uma recessão! Embora as vendas reais grossistas ainda estejam 3,8% acima, em termos de variação homóloga.

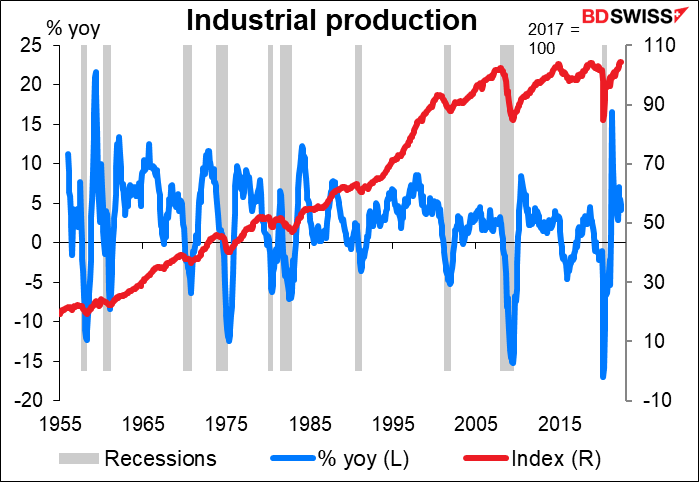

Produção industrial: aumento de 4,2% em termos de variação homóloga no último mês. Também não há nada para ver aqui.

Em suma, embora o PIB dos EUA possa ter caído durante dois trimestres consecutivos, não existe quase nenhum sinal de que os EUA estejam mesmo a aproximar-se de uma recessão. O comité do NBER afirmou que “Nas últimas décadas, as duas medidas a que mais temos dado peso são o rendimento pessoal real menos transferências e o emprego não agrícola.”. Estas duas medidas não estão certamente a mostrar quaisquer sinais de uma recessão.

Enquanto algumas pessoas – nomeadamente republicanos que pretendem denegrir a administração Biden – tentarão pintar os EUA como em recessão devido a dois trimestres consecutivos de contração do PIB, é altamente improvável que este período seja de facto formalmente rotulado de recessão. Isto não quer dizer que não teremos uma no futuro, e em breve mesmo, apenas que isso não está a acontecer agora.

Na próxima semana: RBA, Banco de Inglaterra e muitos dados sobre o emprego

O desfile de subida de taxas continua na próxima semana com o Banco da Reserva da Austrália (RBA) na terça-feira e o Banco de Inglaterra na quinta-feira.

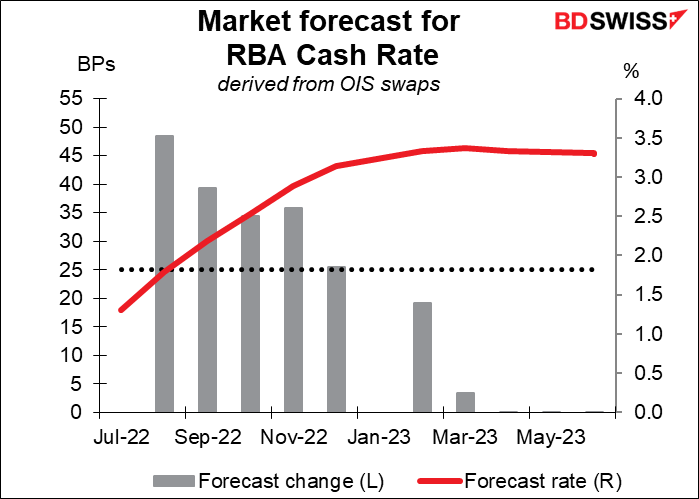

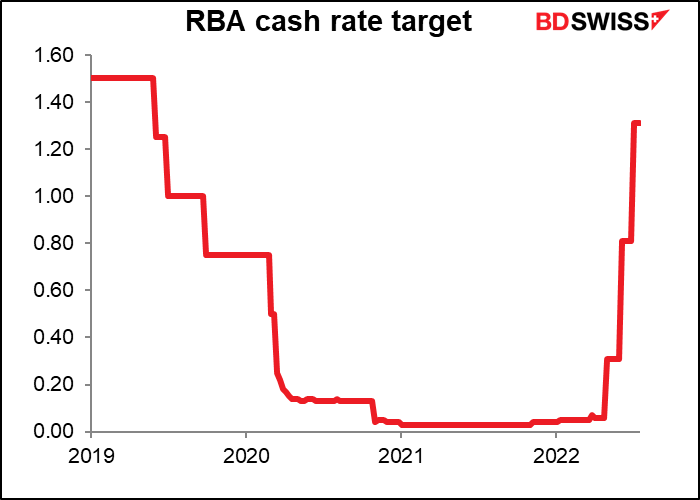

A previsão do mercado para o RBA é de +50 pontos base. Hoje em dia, isso parece ser algo normal.

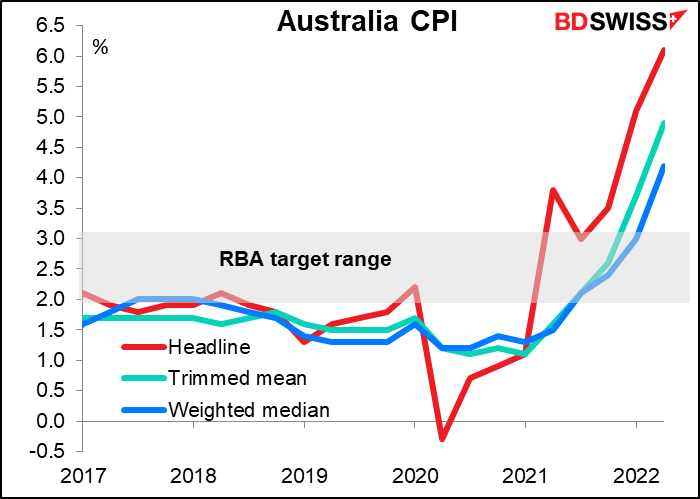

Como se deve lembrar, acabámos de receber o Índice de preços ao consumidor (IPC) do segundo trimestre da Austrália na quarta-feira. Não foi tão mau como se esperava, mas foi muito mau: a inflação subiu de 5,1% para 6,1%, em termos homólogos. A taxa trimestral de +1,8% em termos de variação trimestral está bastante próxima do objetivo do RBA para a inflação anual (2%-3%). E as duas principais medidas de inflação estão também muito acima do objetivo. Preciso de dizer mais alguma coisa?

Sem sinais de abrandamento da inflação, o RBA vai ter de tomar algumas medidas fortes. Eles subiram 25 pontos base em Maio, 50 pontos base em Junho, 50 pontos base em Julho… outros 50 pontos base parecem estar em ordem, pelo menos. É provável que a orientação futura continue a dizer que o Conselho “espera tomar novas medidas no processo de normalização das condições monetárias na Austrália nos próximos meses”, ou seja, estar atento a novas subidas de taxas.

Os mercados também aguardarão com expectativa as previsões revistas do RBA na sexta-feira com a publicação em Agosto da Declaração sobre Política Monetária.

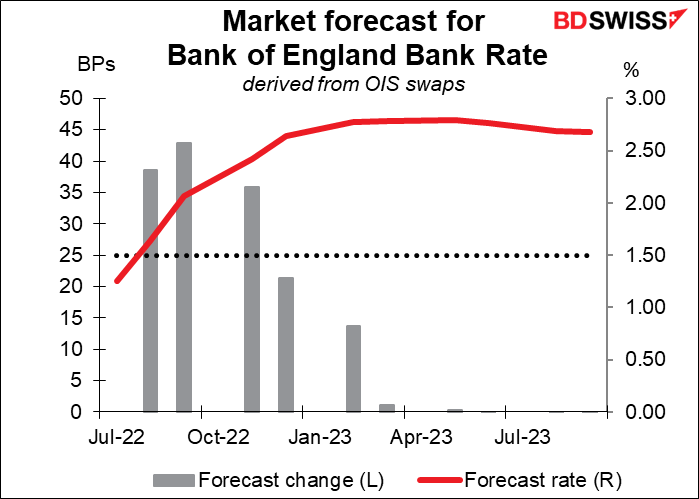

Os mercados não estão tão seguros quanto ao Banco de Inglaterra. Têm considerado uma subida de 40 pontos base – ou seja, provavelmente 50 pontos base, mas não com certeza.

Um problema é que esta será a última reunião do Comité de Política Monetária (CPM) para o uber-hawk Michael Saunders, que irá cavalgar até ao pôr-do-sol e ser substituído pela mais dovish (acreditamos) Swati Dhingra. Assim, as pessoas que querem ver uma subida de 50 pontos base vão dar um grande empurrão. Até agora, a Old Lady of Threadneedle Street tem sido um dos bancos centrais mais conservadores; ela subiu 15 pontos base em Dezembro passado, depois 25 pontos base em Fevereiro, Março, Maio e Junho.

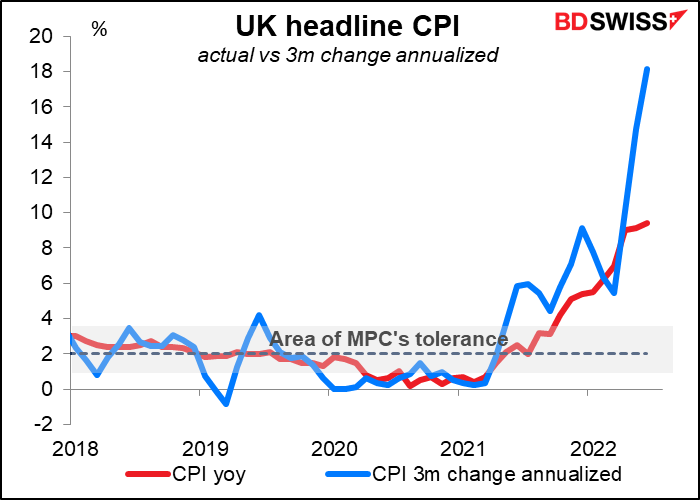

Mas como eu disse em Junho, no meu Outlook Semanal, os 50 são os novos 25. Dado que quase todos os outros bancos centrais estão a subir 50 pontos base e uma libra esterlina fraca faz subir os preços, penso que desta vez é provável que eles subam 50 pontos base. No seu último encontro, em Junho, o CPM disse que “estará particularmente atento a indicações de pressões inflacionistas mais persistentes e, se necessário, atuará energicamente em resposta.”. Se a inflação global a 9,4% em termos homólogos, acima dos 9,0% verificados pela última vez, não cumpre esse critério, então talvez a taxa de variação anual de 3 meses de 18,1% em termos homólogos cumpra. A meu ver, uma falha em subir 50 pontos base seria negativo para a libra esterlina.

Noutro lugar, o tema desta semana será sobre indicadores do mercado de trabalho, sendo a pièce de resistance, evidentemente, a folha de pagamentos norte-americana não agrícola de sexta-feira (NFP).

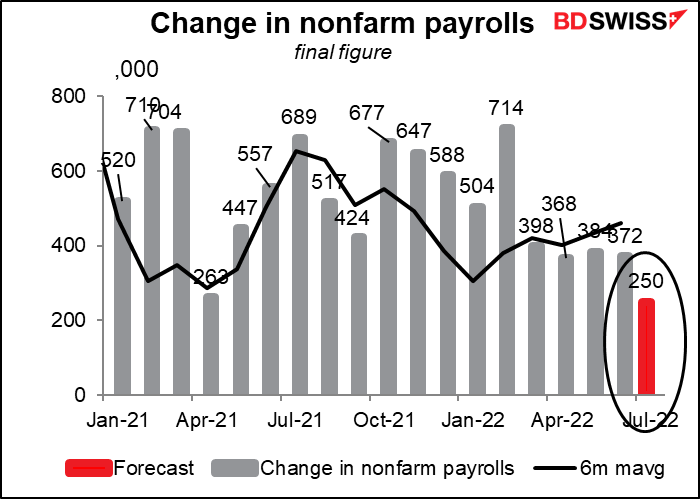

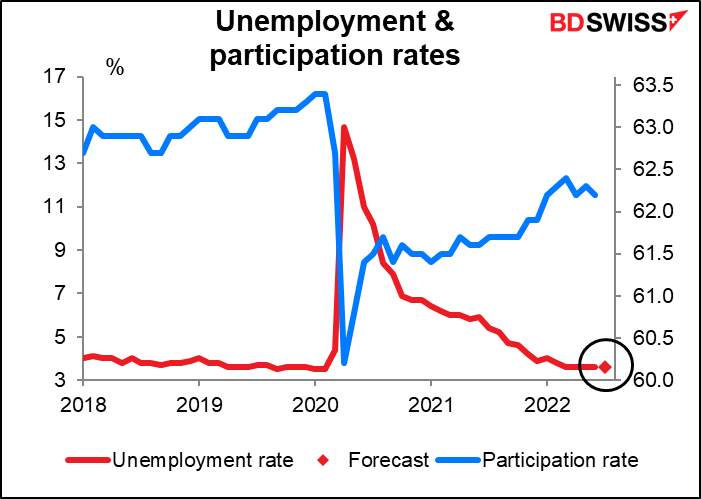

Continuando com o francês, as estimativas de NFP dão-me uma sensação de déjà vu – são as mesmas estimativas do mês passado: NFP de +250 mil, taxa de desemprego de 3,6% (que seria o quinto mês consecutivo a essa taxa).

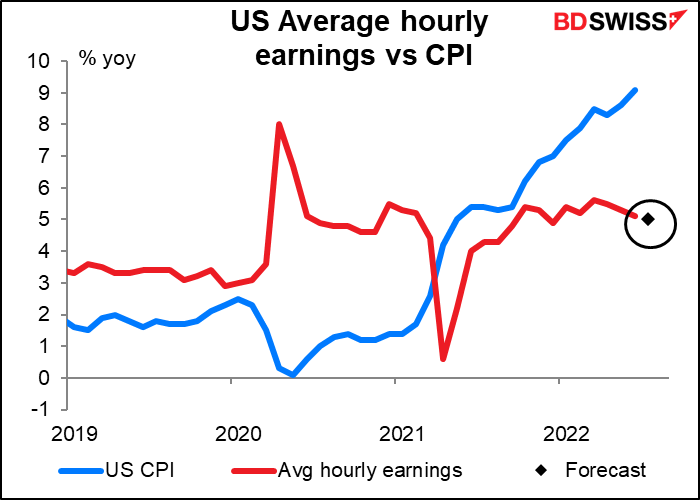

Espera-se que a média de ganhos horários desça 10 pontos base para 5,0%. Isto está muito abaixo da taxa de inflação de 9,1%, o que significa que os trabalhadores ainda não estão a receber o que deveriam, mas é superior à taxa de inflação preferida pela Fed de 2%, o que significa o suficiente para fazer subir a inflação no futuro.

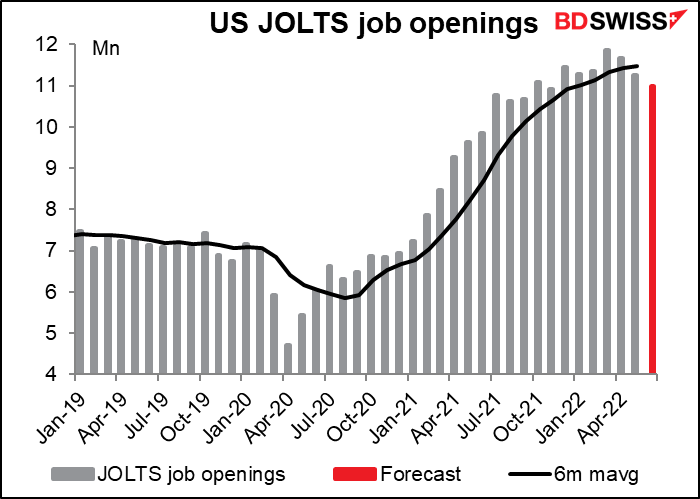

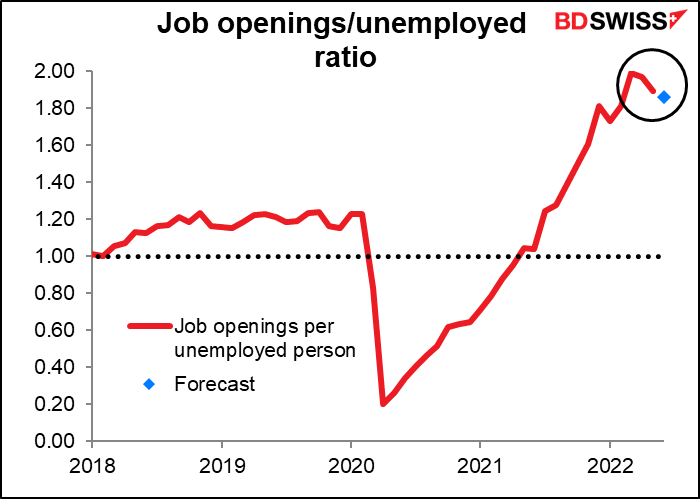

Também recebemos o Inquérito sobre Ofertas de Emprego e Rotatividade Laboral (JOLTS) na terça-feira. Espera-se que mostre apenas um modesto declínio de 260 mil vagas nas ofertas de emprego.

A esse ritmo ainda haveria cerca de 1,86 vagas de emprego por cada pessoa desempregada.

O que disse o Presidente da Fed, Powell, sobre o emprego, na sua conferência de imprensa de quarta-feira?

“… o mercado de trabalho tem permanecido extremamente apertado, com a taxa de desemprego perto do recorde mínimo de 50 anos, as vagas de emprego perto dos máximos históricos e o crescimento salarial elevado… A procura de mão-de-obra é muito forte, enquanto a oferta de mão-de-obra continua a ser reduzida com a taxa de participação da força de trabalho pouco alterada desde Janeiro. Globalmente, a força contínua do mercado de trabalho sugere que a procura agregada subjacente permanece sólida.”.

Estes números não farão nada para persuadir alguém de que a situação mudou. Mesmo que as NFPs desçam da média semestral de 461 mil, um aumento de 250 mil nos trabalhadores seria substancial. Os dados, tal como previstos, deverão convencer a Fed de que “a procura agregada subjacente permanece sólida” e que podem continuar a subir taxas = USD+.

No entanto, o impacto no mercado FX pode ser silenciado porque, claro, todos já o sabem. Isto não seria uma surpresa. Para surpresas, devemos olhar com mais cuidado para a média dos ganhos horários (MGH). Penso que a MGH é a parte mais importante dos dados, porque é a inflação que mais preocupa a Fed, não o mercado de trabalho, e o salário tem o impacto mais direto na inflação.

Outros países que divulgam os seus dados de emprego na próxima semana incluem:

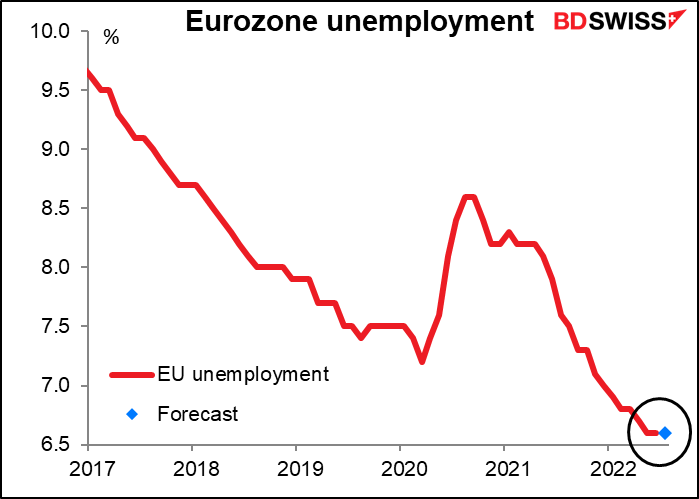

UE (Segunda-feira): Isto não é particularmente importante para a UE, porque o Banco Central Europeu (BCE) não tem um “duplo mandato” que os obrigue a vigiar também o emprego. Eles são obrigados a concentrar-se apenas na inflação. No entanto, apenas para sua informação, prevê-se que o desemprego na Zona Euro permaneça no mínimo recorde de 6,6% do mês passado (dados de 1998).

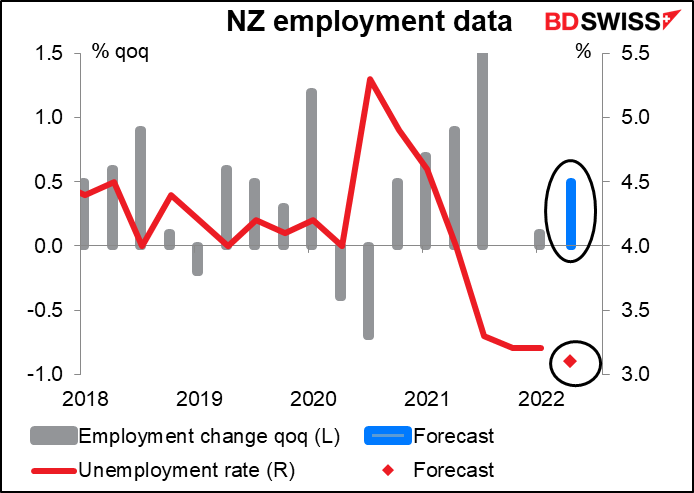

Nova Zelândia (Quarta-feira): A Nova Zelândia tem um duplo mandato, mas o emprego não é uma restrição para o Banco Central da Nova Zelândia (RBNZ) neste momento, porque o emprego já está bem acima dos níveis pré-pandémicos e a taxa de desemprego está a um nível recorde – mínimo recorde de 3,2 (dados de 1985). Espera-se que o desemprego diminua ainda mais neste trimestre também e que o número de pessoas empregadas aumente ainda mais. Isto manterá o RBNZ livre para aumentar ainda mais as taxas, o que deverá ser positivo para o NZD.

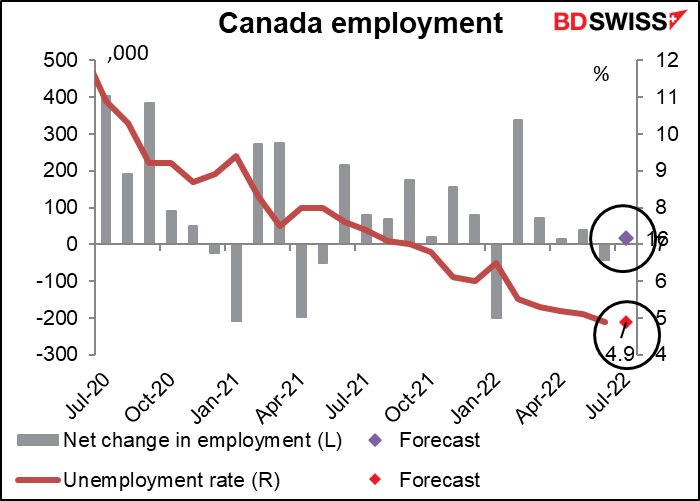

Canadá: Como de costume, o Canadá divulgará os seus dados de emprego ao mesmo tempo que os EUA divulgam na sexta-feira. Espera-se que a taxa de desemprego no Canadá se mantenha ao nível recorde de 4,9% (dados de 1976), enquanto o número de pessoas empregadas deverá aumentar apenas 16 mil, cerca de metade da média semestral de 37 mil. Talvez o Canadá também esteja a ficar sem pessoas que querem trabalhar, mas não conseguem encontrar emprego?

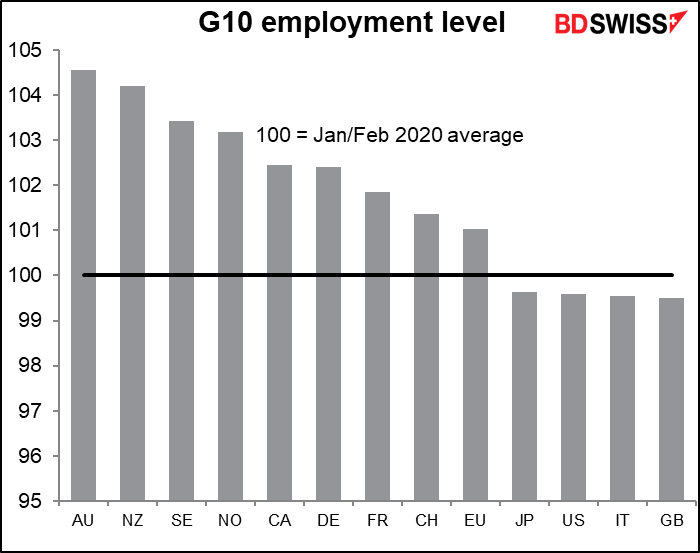

Em suma, os dados de emprego desta próxima semana deverão mostrar que o quadro de emprego está saudável na maioria dos países. Olhando para os países do G10 (incluindo vários dos países da Zona Euro), apenas quatro têm ainda de regressar ao nível pré-pandémico de emprego: Japão, EUA, Itália, e Reino Unido.

Outros indicadores e eventos importantes que surgem durante a semana incluem:

Os índices dos gestores de compras (PMIs) para Julho, os últimos para os países que têm índices preliminares e os únicos para os outros: fabrico na segunda-feira, setor dos serviços na quarta-feira (Austrália, Suíça e Canadá serão adiados por causa dos feriados nos seus países na segunda-feira). Juntamente com estas vêm, naturalmente, as versões do US Institute of Supply Management (ISM) para os EUA.

Encontros da OPEP+ na quarta-feira. Eles retomaram a sua produção ao nível pré-pandémico e o seu acordo de quotas expira no próximo mês, pelo que poderão ter mais espaço de manobra – em teoria. De facto, embora a maioria dos produtores já esteja a bombear o máximo de petróleo que pode. Apenas alguns, principalmente a Arábia Saudita, têm algum espaço para aumentar a produção, mesmo que o desejem. Entretanto, o Presidente dos EUA, Biden, quer muito que eles aumentem a produção e na verdade pediu isso aos sauditas quando visitou o Reino em meados de Julho. A forma como os sauditas responderem ao pedido dos EUA será o foco desta reunião.

Outros indicadores que deverão ser divulgados esta semana incluem:

- EUA: encomendas industriais (Qua) e balança comercial (Qui)

- UE: IPP e vendas a retalho (Qua)

- RU: Preços das casas a nível nacional (Ter)

- AU: Licenças de construção (Ter), balança comercial (Thu)