Análisis del mercado

JPY al alza , USD a la baja con la esperanza de que la Fed retroceda; IPC de la UE, PIB de la UE, bienes duraderos de EE. UU.

Valorado a partir de 05:00 hora GMT

El mercado actual

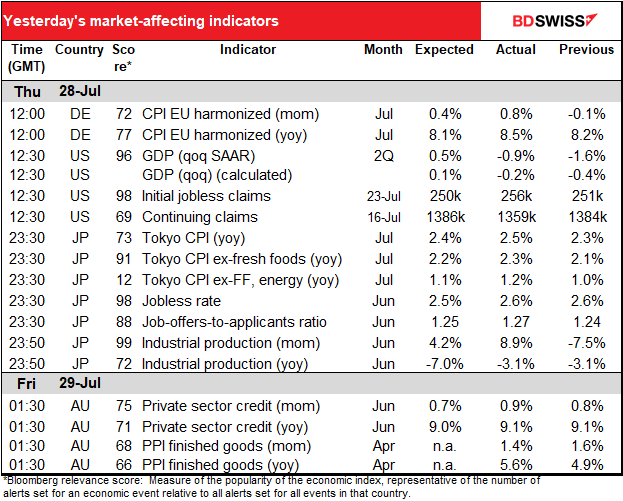

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

¡Tenemos la agenda de hoy muy ocupada!

La jornada europea comienza con el paro alemán. Tras la impactante subida del mes pasado en el número de peticiones de subsidio por desempleo, el mercado espera otra subida, pero mucho menor. Se prevé que la tasa de desempleo también aumente.

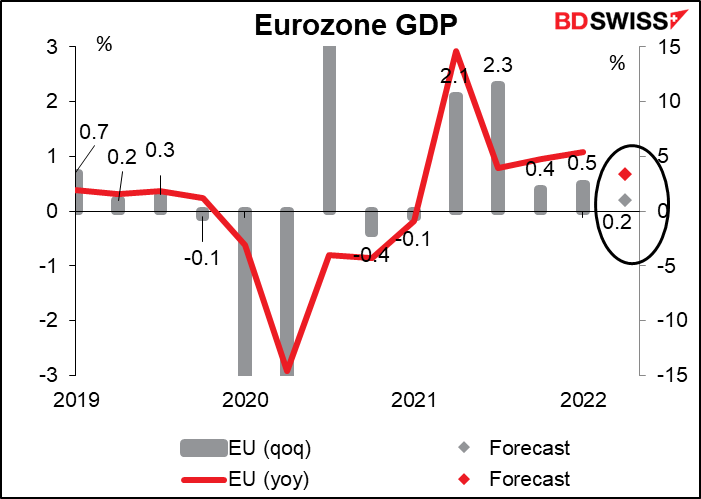

En cualquier caso, creo que el mercado estará más preocupado por el dato del PIB alemán que se anunciará cinco minutos después. No se espera que sea muy bueno: solo un 0,1 % de aumento trimestral. Pero ¿quién sabe? Dentro de tres meses podríamos mirar atrás con nostalgia y preguntarnos a dónde fue a parar el crecimiento.

Por cierto, Francia ha anunciado su PIB hace dos horas y media, España hace una hora, e Italia anuncia su PIB al mismo tiempo que Alemania, de modo que cuando el PIB de toda la UE salga dentro de una hora, la gente de los bancos de inversión tendrá una idea bastante clara de cuál será la cifra del PIB de toda la UE, ya que esos cuatro países representan alrededor del 76 % del PIB de la eurozona.

Los datos del Banco de Inglaterra sobre la aprobación de hipotecas en el Reino Unido son el único indicador británico que se publica esta semana. Las aprobaciones llevan tiempo ralentizándose, pero apenas han vuelto a la media de 2018-19. La previsión para este mes se ajustaría casi exactamente a esa media. Esto sugiere que el mercado de la vivienda ha vuelto a la «normalidad». Si están por debajo de este nivel, veremos el impacto de las medidas de endurecimiento del Banco de Inglaterra.

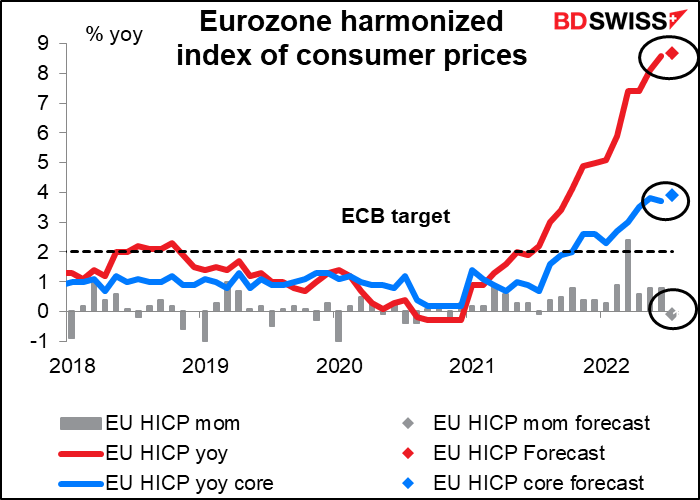

El siguiente paso es el índice de precios de consumo armonizado (IPCA) de la eurozona. Se espera que los precios caigan mes a mes, pero se prevé que la tasa anual se acelere ligeramente tanto a nivel general como subyacente.

Al mismo tiempo que obtenemos el IPC de la UE, también obtenemos el PIB del segundo trimestre de la UE. Como se ha mencionado anteriormente, más del 75 % de los datos que respaldan esta cifra ya se han publicado, por lo que, para cuando sale a la luz, la mayoría de las mesas de negociación han tenido la oportunidad de posicionarse. Por lo tanto, no creo que haya una gran sorpresa y probablemente no haya una volatilidad extrema por las noticias.

Al igual que en Alemania, el crecimiento se está ralentizando y, según los recientes índices de directores de compras (PMI), se espera que siga disminuyendo. Dentro de unos meses puede que recordemos esta cifra poco entusiasta como «los buenos tiempos».

Se espera que el PIB de Canadá disminuya un 0,2 % mensual en mayo, pero aun así se prevé que el ritmo de crecimiento anual aumente al 5,3 % desde el 5,0 %. Esto situaría la producción un 2,1 % por encima del nivel anterior a la pandemia. No creo que esto dé pie a que el Banco de Canadá se detenga. El Banco dijo que espera un crecimiento del 3,5 % interanual este año y que esta cifra no necesariamente desviaría a la economía de su curso. En consecuencia, creo que es probable que sea neutral para el CAD.

A continuación se presentan las dos series de datos entrelazados de los deflactores del gasto de consumo personal (PCE) de EE. UU. y los ingresos y gastos personales de EE. UU.

Los deflactores del PCE son, en teoría, los indicadores de inflación preferidos por la Reserva Federal y los que prevén cada trimestre en su resumen de proyecciones económicas. Sin embargo, el hecho es que cuando hablan, los miembros del Comité suelen referirse al IPC, no a los deflactores del PCE, por lo que el mercado los trata como datos de segundo plano. No obstante, es probable que sean preocupantes: se espera que la tasa de crecimiento anual de la cifra principal aumente 0,4 puntos porcentuales, más que la subida del IPC durante el mes (0,3 pp), aunque se espera que la cifra subyacente, la más importante de las dos, se mantenga sin cambios.

Esto indica que los precios de la energía son una de las principales razones del continuo aumento de la cifra principal, lo cual es una buena noticia, ya que los precios de la energía han estado bajando: la gasolina al por menor promedió 4,93 $ el galón durante junio, pero en lo que va de julio ha promediado 4,61 $, un descenso del 6,5 %.

Al mismo tiempo, se espera que los ingresos personales en Estados Unidos aumenten un 0,5 % mensual, ya que cada vez hay más personas trabajando, mientras que se prevé que el gasto personal aumente un 0,9 % mensual. Es probable que estas cifras confirmen que la economía estadounidense, impulsada en gran medida por el consumo, sigue siendo fuerte. Eso debería ser positivo para el dólar.

El índice del coste del empleo en EE. UU. (ECI) se unirá a los deflactores del PCE para ampliar nuestra visión de la inflación en EE. UU. Se prevé que el ritmo de crecimiento se reduzca un poco en base trimestral con respecto a la subida récord del primer trimestre, pero se prevé que la tasa anual alcance un récord esta vez (los datos se remontan a 1996). En otras palabras, los costes laborales de las empresas están aumentando al ritmo más rápido en al menos 26 años. Eso puede obligar a las empresas a seguir subiendo sus precios para mantener el aumento de los costes laborales, un círculo vicioso que la Reserva Federal tendrá que romper subiendo los tipos de interés.