Análisis del mercado

El AUD/JPY se desploma ante la posibilidad de que EE.UU. entre en recesión; IPC de la UE, ISM manufacturero

Valorado a partir de 05:00 hora GMT

El mercado actual

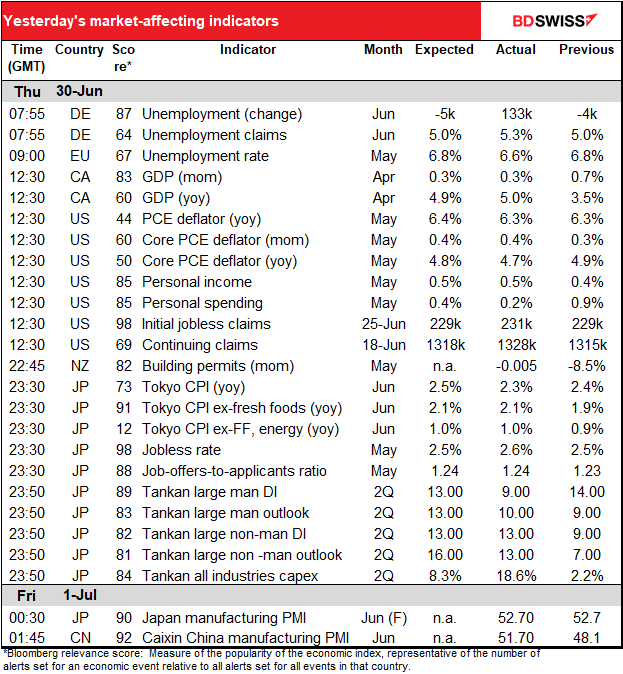

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

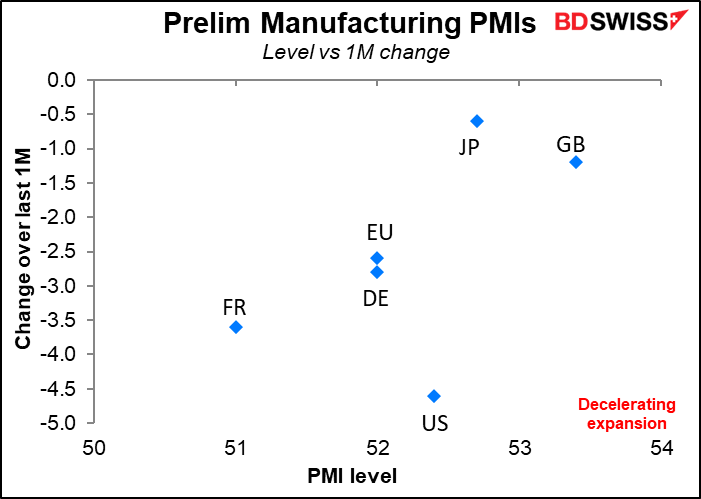

La atención se centrará hoy en los índices de gestores de compras (PMI) del sector manufacturero de los distintos países, incluidas las versiones definitivas de aquellos países que también tienen las preliminares.

Las cifras preliminares mostraron una desaceleración del ritmo de expansión. Si los demás países muestran el mismo patrón, podría confirmar los temores del mercado a una desaceleración mundial. Eso podría ser negativo para las monedas de las materias primas.

Junto con los PMI manufactureros definitivos, llega la versión del Institute for Supply Management (ISM) del PMI manufacturero. Esto siempre es importante para los Estados Unidos, aunque para mí la versión de S&P Global (antes era Markit, pero S&P adquirió recientemente IHS Markit) es un mejor indicador de la economía estadounidense.

Dicho esto, la medida del ISM puede ser buena para evaluar la economía mundial: incluye las operaciones en el extranjero de las empresas estadounidenses, no solo sus operaciones nacionales (una gran diferencia con la versión de S&P Global), lo que hace que sea una lectura menos precisa de la economía estadounidense, pero una lectura potencialmente útil de la economía mundial. Aunque desgraciadamente no parece que funcione así.

Este mes se prestará especial atención al subíndice de nuevos pedidos. Se espera que caiga, pero que siga en territorio de expansión (por encima de la línea de 50).

Los nuevos pedidos han tendido a la baja en las encuestas regionales de la Reserva Federal. Cuatro de las cinco se situaron en territorio de contracción en junio (la encuesta del Empire State fue la única excepción). Esta es una de las razones por las que la gente empieza a preocuparse por una recesión. Si los nuevos pedidos también resultan negativos en el ISM, eso sugeriría que la economía estadounidense se está ralentizando rápidamente y que la Reserva Federal podría no tener que endurecer tanto como se esperaba. Esto podría ser negativo para el dólar (si ocurre, aunque no es lo que el mercado espera).

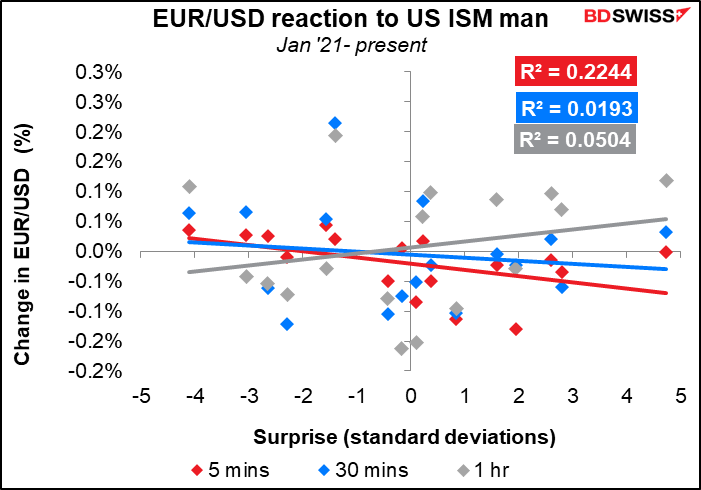

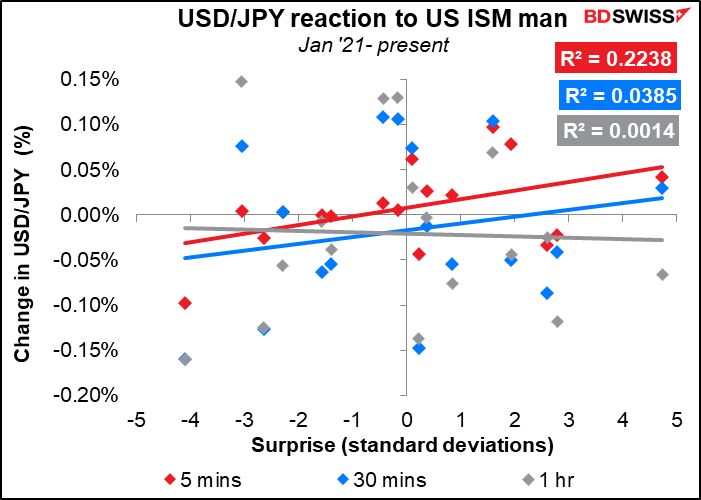

El dólar se mueve con el índice ISM, aunque el impacto parece disiparse con bastante rapidez.

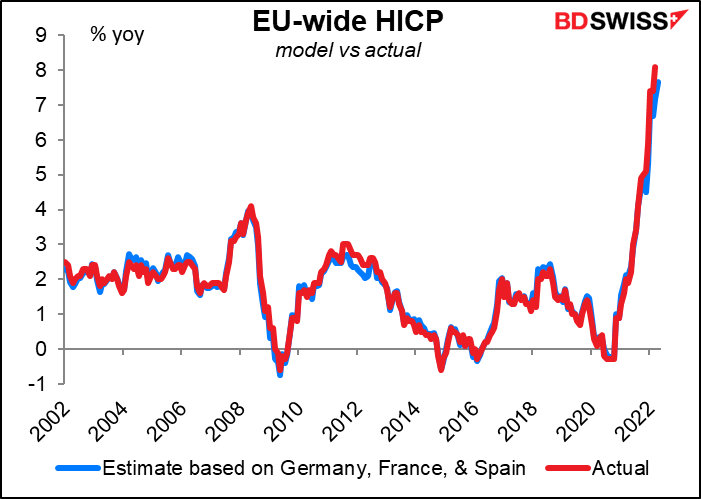

Se publica el índice de precios de consumo (IPC) de la eurozona. El IPC alemán del miércoles sorprendió a la baja (8,2 % interanual frente al 8,8 % esperado y el 8,7 % anterior), pero probablemente se debió a que el gobierno redujo los impuestos sobre el combustible y los precios del transporte público durante tres meses. Esta caída de los precios relacionada con la política debería revertirse en septiembre, cuando los impuestos vuelvan a la normalidad. Además, la sorpresa a la baja en Alemania contrasta con la sorpresa al alza en España, donde el IPCA saltó al 10,0 % interanual desde el 8,5 % (8,7 % esperado). Francia también experimentó un gran aumento de su IPCA, que pasó del 5,8 % al 6,5 %.

Al introducir todo esto en un modelo econométrico basado en los datos desde el inicio de la eurozona hasta justo antes de que comenzara la pandemia, obtengo una estimación del 7,6 % interanual para el conjunto de la eurozona, frente a la previsión del mercado del 8,5 %. Si estoy en lo cierto, o incluso cerca de estarlo, y por supuesto no hay ninguna garantía de ello, entonces es probable que las noticias sean negativas para el euro.